摘要

2022年2月11日,人民银行发布2021年第四季度货币政策执行报告。

关于宏观经济,除了维持中央经济工作会议提到的“当前我国经济发展面临需求收缩、供给冲击、预期转弱三重压力”外,对于外部环境也做了分析:疫情、通胀和发达经济体货币政策调整仍是全球经济的三大不确定性。

关于货币政策,“稳健的货币政策要灵活适度,加大跨周期调节力度,发挥好货币政策工具的总量和结构双重功能,注重充足发力、精准发力、靠前发力,既不搞“大水漫灌”,又满足实体经济合理有效融资需求,着力加大对重点领域和薄弱环节的金融支持,实现总量稳、结构优的较好组合。”的描述跟前期类似。随着1月社融数据的发布,前期货币政策的效果正在显现。如果金融数据持续转好,总量型货币政策工具的必要性降下降。但我们认为结构性货币政策工具会持续发挥重要作用,也就是说2022年应该能看到各类再贷款工具的使用量创出新高。

关于宏观杠杆率,根据人民银行的统计,2021年末我国宏观杠杆率为272.5%,比上年末低7.7个百分点,并且5个季度下降,稳杠杆取得显著成效。按照历史经验,稳增长阶段宏观杠杆率会有阶段性的回升,2021年宏观杠杆率的下降为2022年创造了政策空间。

关于地产,“房住不炒”,坚持不将房地产作为短期刺激经济的手段仍是政策明确的底线。根据人民银行披露的数据,四季度个人住房贷款利率为5.63%,环比上行9BP。个人住房贷款2022年新增3.8万亿,同比少增5000亿元。通过高频数据跟踪,地产销售仍有待提升。但1月数据再度证明了在房地产贷款没有明显增长的情况下,依然可以期待社融信贷数据强劲增长。

关于通胀,在通胀问题上,央行认为“通胀压力总体可控”,而且作为生产国的特性,经济自给能力强,有利于应对输入型通胀。这意味着今年在部分海外发达经济体因通胀被迫收紧货币政策时,人民银行的货币政策应该不会受到通胀的掣肘。

正文

2022年2月11日,人民银行发布2021 年第四季度货币政策执行报告,其中包含人民银行对于宏观经济、货币政策、信贷政策等多个市场关注话题的看法。

关于宏观经济,除了维持中央经济工作会议提到的“当前我国经济发展面临需求收缩、供给冲击、预期转弱三重压力”外,对于外部环境也做了分析:疫情、通胀和发达经济体货币政策调整仍是全球经济的三大不确定性。

关于货币政策,“稳健的货币政策要灵活适度,加大跨周期调节力度,发挥好货币政策工具的总量和结构双重功能,注重充足发力、精准发力、靠前发力,既不搞“大水漫灌”,又满足实体经济合理有效融资需求,着力加大对重点领域和薄弱环节的金融支持,实现总量稳、结构优的较好组合”的描述跟前期类似。随着1月社融数据的发布,前期货币政策的效果正在显现。如果金融数据持续转好,总量型货币政策工具的必要性降下降。但我们认为结构性货币政策工具会持续发挥重要作用,也就是说2022年应该能看到各类再贷款工具的使用量创出新高。

关于宏观杠杆率,根据人民银行的统计,2021年末我国宏观杠杆率为272.5%,比上年末低7.7个百分点,并且5个季度下降,稳杠杆取得显著成效。按照历史经验,稳增长阶段宏观杠杆率会有阶段性的回升,2021年宏观杠杆率的下降为2022年创造了政策空间。

关于地产,“房住不炒”,坚持不将房地产作为短期刺激经济的手段仍是政策明确的底线。根据人民银行披露的数据,四季度个人住房贷款利率为5.63%,环比上行9BP。个人住房贷款2022年新增3.8万亿,同比少增5000亿元。通过高频数据跟踪,地产销售仍有待提升。但1月数据再度证明了在房地产贷款没有明显增长的情况下,依然可以期待社融信贷数据强劲增长。

关于通胀,在通胀问题上,央行认为“通胀压力总体可控”,而且作为生产国的特性,经济自给能力强,有利于应对输入型通胀。这意味着今年在部分海外发达经济体因通胀被迫收紧货币政策时,人民银行的货币政策应该不会受到通胀的掣肘。

此外,我们关注的其他重要内容有:

一、再次强调观察银行体系流动性松紧程度最直观、

最准确、最及时的指标是市场利率

在2021年9月的国务院政策例行吹风会上,人民银行货币政策司司长孙国峰曾表示“在目前的条件下,可能不需要原来那么多的流动性就可以保持货币市场利率平稳运行。这种情况下,市场不宜简单根据银行体系流动性或者超额准备金率判断流动性松紧程度,判断流动性最重要的指标是观察市场利率,特别是DR007。”

本期的货币政策执行报告中通过专栏《银行体系流动性影响因素与央行流动性管理》再次向市场传递了央行希望市场观察银行体系流动性的角度:“从市场角度来说,观察流动性松紧程度最直观、最准确、最及时的指标是市场利率,判断货币政策姿态也应重点关注公开市场操作利率、MLF 利率等政策利率,以及市场利率在一段时间内的总体运亚博意大利甲级连赛 况,而不宜过度关注流动性数量以及公开市场操作规模等数量指标。”

至于原因,人民银行写道“在对银行体系流动性形势进行分析时,宜着眼于央行流动性管理的整体框架而不是局部因素,不能将一些长短期影响因素简单相加计算流动性余缺,更不能将货币政策工具到期作为影响银行体系流动性的因素,并以此判断流动性松紧程度。”

我们可以通过观察数据的方式更直观的考察这个问题。

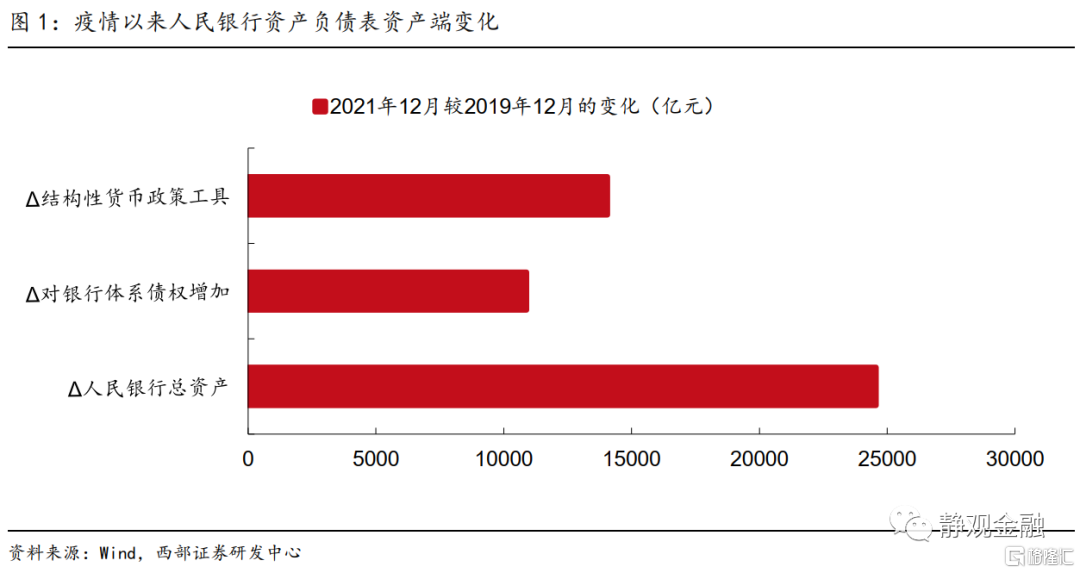

疫情以来(2019年12月底),人民银行资产负债表总规模增长约2.5万亿,结构性货币政策工具增长约1.4万亿。也就是说,结构性货币政策工具成为了疫情以来人民银行资产负债表扩张主要的“锚”。而市场上主要测算超储率的计算方法基本以中期借贷便利(MLF)、现金、政府债券发行、公开市场操作到期量的变化为输入变量,忽略了疫情以来对货币体系影响最大的结构性货币政策工具。但因结构性货币政策工具的使用情况一般只会在季度的《货币政策执行报告》中披露,使得其无法被加入到超储率的测算中。在这种情况下,的确货币市场利率才是最准确的观察指标。

二、继续积极发挥结构性货币政策工具作用

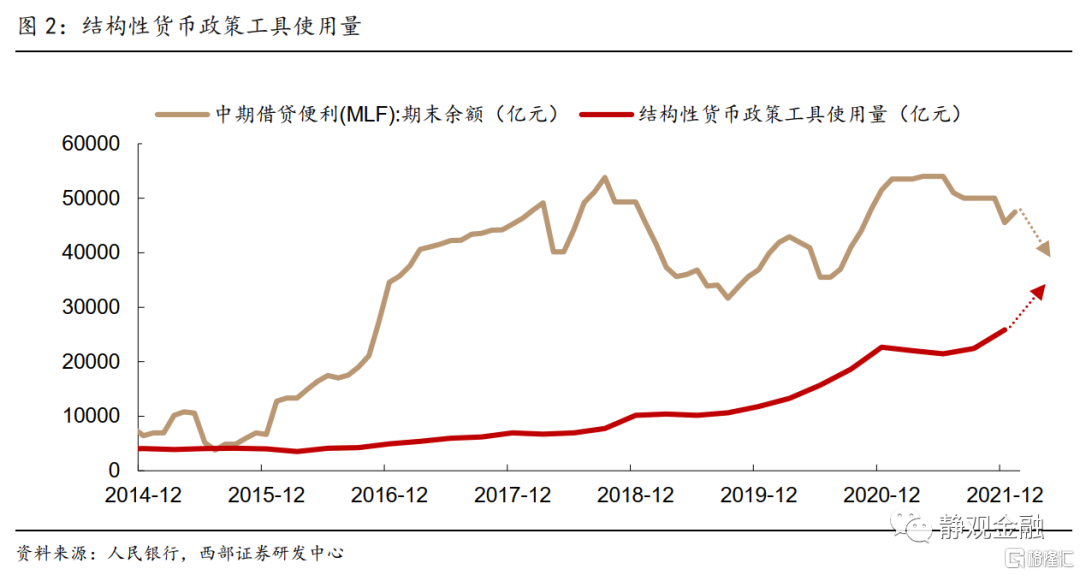

结构性货币政策工具是我们一直在探讨的话题,随着《货币政策执行报告》的发布,我们更新了结构性货币政策工具的使用量。

我们曾讨论过结构性货币政策对于银行体系及实体经济的影响。简而言之,在2020年后为了应对新冠疫情,人民银行分别设立了3000亿元、5000亿元及1万亿元的再贷款再贴现,在很大程度上解决了小型银行无法获得MLF负债的问题。伴随着再贷款、再贴现等结构性货币政策工具的使用,小型银行直接从人民银行获得准备金的数量快速增加。对于小微企业等结构性货币政策定向支持的行业,其在银行获得融资条件也在疫情以来明显好转。

后续我们应该能看到结构性货币政策工具持续发力,引导金融资源流向科技创新、小微企业、绿色发展等国民经济重点领域和薄弱环节。可以预期的是,随着碳减排支持工具、煤炭清洁高效利用再贷款等其他结构性货币政策工具的陆续推出,结构性货币政策工具会在货币体系中扮演越来越重要的角色。

风险提示

(一)央行货币政策超预期

(二)房地产下滑超预期

(三)海外央行货币政策收紧超预期

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员