公开信息显示,11月30日,湖北康农种业股份有限公司(以下简称“康农种业”)将在北交所上会,保荐人为第一创业证券承销保荐有限责任公司。

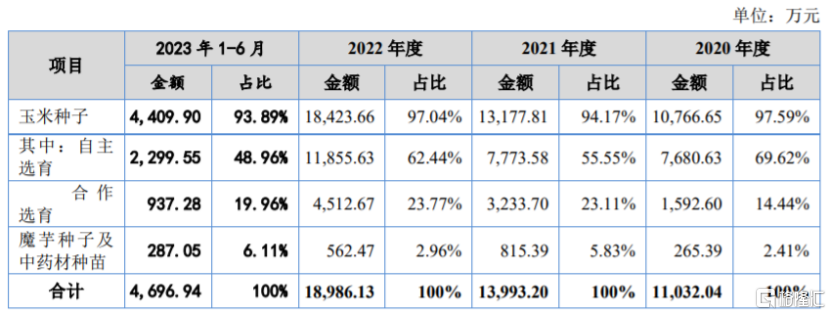

康农种业聚焦于高产、稳产、综合抗性良好的杂交玉米种子研发、生产和销售。报告期内,公司玉米种子的销售收入占主营业务收入的比例在90%以上,与其他同行业可比公司相比,康农种业尚未涉足水稻、小麦等其他主要农作物种子领域,收入结构相对单一。

公司玉米种子品种收入及其占主营业务收入的比例情况,图片来源:招股书

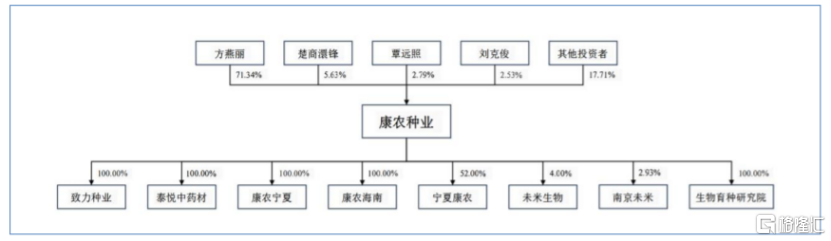

招股书显示,康农种业的实际控制人为方燕丽、彭绪冰夫妻。截至招股说明书签署日,方燕丽系公司董事长,直接持有公司71.34%股份;彭绪冰系公司董事、总经理,未直接或间接持有公司股权。

发行前股权结构图,图片来源:招股书

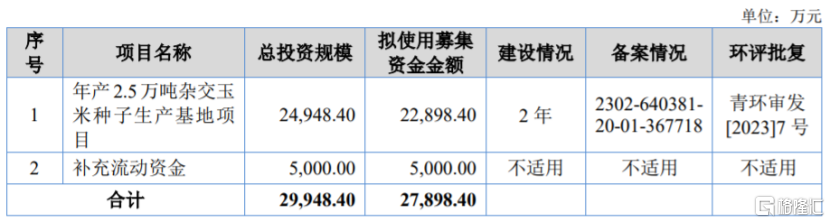

本次申请上市,康农种业拟募集资金用于年产2.5万吨杂交玉米种子生产基地项目、补充流动资金。

募资使用情况,图片来源:招股书

1

主营业务毛利率逐年下滑

种子处于农业种植产业链的最前端,是农业生产的芯片,整体上一直受到国家产业政策的大力支持。但各类农作物品种的供求关系和生产情况会受到国家和地方产业政策的影响。

比如农业部在2015年下发了《关于“镰刀弯”地区玉米结构调整的指导意见》,要求力争到2020年“镰刀弯”地区(即东北冷凉区、北方农牧交错区等地区)的玉米种植面积稳定在1亿亩,比政策发布时减少5000万亩以上,这也使2015年至2020年我国玉米种植面积下降,玉米种子需求量也相应减少。

尽管2021年以来,随着我国的玉米种植面积和玉米产量的回升,康农种业和同行业企业的收入呈上涨趋势,但公司未来仍面临着产业政策变动风险。

业绩方面,招股书显示,2020年至2023年上半年,康农种业的营业收入分别约1.12亿元、1.42亿元、1.98亿元、0.47亿元,净利润分别约0.39亿元、0.41亿元、0.41亿元、0.1亿元。

主要财务数据及财务指标,图片来源:招股书

报告期内,康农种业的主营业务毛利率分别为42.56%、37.24%、32.71%和33.83%,呈逐年下滑趋势。

从竞争格局来看,目前我国种子行业集中度相对较低且以中小企业为主,市场竞争较为激烈。康农种业目前经营规模仍然相对较小,主要面临着与先正达、孟山都、先锋种业等跨国企业和隆平高科、荃银高科、登海种业等上市公司的竞争。

康农种业还面临着转基因玉米商业化冲击风险。目前,国内虽然尚未放开转基因玉米的生产、推广与销售,但据2023年中央1号文件中的决策部署,预计未来我国将在确保安全的前提下逐步慎重推广包括玉米品种在内的转基因农作物种子。种子行业竞争的核心在于优良品种资源和持续的技术创新与积累,公司虽然在转基因玉米种子领域进行了一定的内部储备和外部合作,但在人才储备、技术实力等方面仍与国内外领先企业存在一定差距。

2

存在经销商管理风险

农业种植受到气候、水文、土壤等自然条件的影响具有明显的区域性,导致种子销售也具有明显的区域化特征。报告期内,康农种业的主要销售区域为西南地区(包括云南省、贵州省、四川省等)以及湖北省和湖南省,销售区域集中度较高,2021年公司逐步进入了北方春播区和黄淮海夏播区的玉米种子市场。

未来如果康农种业的传统优势区域受产业政策调整、自然灾害、病虫害等客观因素的影响出现销售受阻,或者公司在新进入区域的产品推广不及预期,可能会影响公司的经营业绩。

由于玉米种子产品的终端用户主要为农户,具有分布广泛、集中度低等特点,因此我国种子企业普遍采用经销模式,截至报告期末,公司共有经销商590余家。报告期内,康农种业通过经销模式实现的销售收入占公司主营业务收入的比例分别为68.57%、59.93%、61.64%和73.04%,占比较大,由于经销商数量众多、地域分布较分散,对公司管理经销商的能力是一种挑战。

公司按照销售模式划分的主营业务收入构成情况,图片来源:招股书

报告期各期末,康农种业的应收账款账面原值分别为7609.73万元、8699.27万元、1.52亿元、7583.93万元,占总资产的比例分别为25.81%、27.31%、38.54%和21.90%,公司应收账款金额及其占总资产的比例均较高,主要是由公司的销售政策决定。如果公司的应收账款管理不当,可能存在坏账风险。

值得注意的是,报告期内,康农种业经营活动产生的现金流量净额分别为4041.17万元、2490.89万元、-86.99万元和-708.96万元,呈持续下滑趋势,且2022年和2023年上半年为负,经营活动现金流明显承压。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员