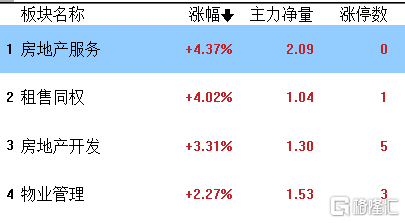

今日,港A两市地产股、物业股继续上涨,A股多股涨停,港股融创中国涨超20%。

截至发稿,A股方面,荣盛发展、深振业A、金科股份、大龙地产、三湘印象、电子城涨停,新城控股涨超7%,中南建设、卧龙地产、金地集团等涨超6%,南国置业、万科A、渝开发、中交地产等涨超4%。

港股方面,融创中国涨超20%,新城发展涨超12%,旭辉控股涨超10%,雅居乐集团、世茂集团涨超9%,龙湖集团、碧桂园涨超7%,万科涨超6%,华润置地、绿城中国等涨超5%。

交易所地产债盘初走高,“20龙湖04”涨逾8%,“21金地03”涨逾6%,“20龙湖02”涨逾4%,“22龙湖03”涨逾3%。

消息面上,融创中国昨晚发公告称,公司境外债务重组各项条件已获满足,11月20日起正式生效。

此外,媒体报道称,监管机构正在起草一份中资房地产商白名单,可能有50家国有和民营房企会被列入其中,白名单包括新城发展、万科和龙湖地产等,但尚未最终确定。

融创化解近900亿债务风险

昨日晚间,融创中国发布公告称,外债务重组各项条件已获满足,即日起正式生效。

融创此次债务重组历时18个月,成为首家完成境内外债务重组所有流程的大型房企。

根据重组方案,债权人约百亿美元的现有债务将被置换为新票据、强制可转换债券、可转换债券、融创服务的股票,分别对价57亿美元、27.5亿美元、10亿美元、7.75亿美元。

新票据、强制可转换债券、可转换债券3种产品预期将于11月21日在新交所上市;融创服务股份已转让至计划债权人帐下。

融创中国表示,伴随着境内外公开市场债务重组全部完成,融创整体化解约900亿元人民币的债务风险,境外公开市场2-3年内无刚性还债压力。

分析人士认为,伴随着境内外公开市场债务的全部重组完成,融创的经营基本面也将迎来全面好转的契机:境外公开市场2-3年内无刚性还债压力,化债也带动权益资本增加,显著修复资产负债表,同时,公司后续保交付工作将得到有力保障,为经营恢复也创造了更好的条件。

易居研究院研究总监严跃进分析指出,无论融创中国本身在房地产市场中的规模还是债务问题,影响力都受业内外关注,所以融创中国债务问题的解决或取得突破,具有行业标杆意义。

支持政策加码

自地产行业进入低迷以来,政策层面持续出手支持。

今年以来,监管层采取了一系列措施提振房地产行业,具体包括放宽购房者抵押贷款、减少首付、所得税退税、推动城市基础设施升级和保障性住房等。

上周五,央行等三部门召开金融机构座谈会,明确提出支持房地产融资。三部门要求:

各金融机构要深入贯彻落实中央金融工作会议部署,坚持“两个毫不动摇”,一视同仁满足不同所有制房地产企业合理融资需求,对正常经营的房地产企业不惜贷、抽贷、断贷。

继续用好“第二支箭”支持民营房地产企业发债融资。支持房地产企业通过资本市场合理股权融资。

要继续配合地方政府和相关部门,坚持法治化、市场化原则,加大保交楼金融支持,推动行业并购重组。

要积极服务保障性住房等“三大工程”建设,加快房地产金融供给侧改革,推动构建房地产发展新模式。

与此同时,昨日下午,据媒体报道,监管机构正在起草一份中资房地产商白名单,可能有50家国有和民营房企会被列入其中,在列的企业将获得包括信货、债权和股权融资等多方面的支持,这一名单较今年年初具有系统重要性优质房企的范围有所扩大。

知情人士称,万科、新城集团和龙湖集团控股等公司均被列入该白名单中。

另有一家国有大行相关人士表示,听说了拟定房企白名单一事,“目前还在等着人民银行下名单,但有的银行已经开始向重点客户展开营销了”。

目前来看,监管层、房企均在发力,房地产行业仍走在向好趋势路上。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员